Das Wichtigste auf einen Blick

- Die Lebensversicherung / Rentenversicherung zählt zu den beliebtesten Geldanlagen

- Versicherer haben unter dem Niedrigzinsniveau sehr gelitten

- Die Garantie- und Gesamtverzinsung ist stetig gesunken

- Die Lebensversicherung wurde von der Rentenversicherung abgelöst

- Die Nachteile sind deutlich größer als die Vorteile

- Ob sich Ihre Lebensversicherung / Rentenversicherung lohnt, ist zu berechnen

- Für Altverträge aus 1994 - 2007 gilt unter Umständen ein Widerrufsrecht

Vorwort

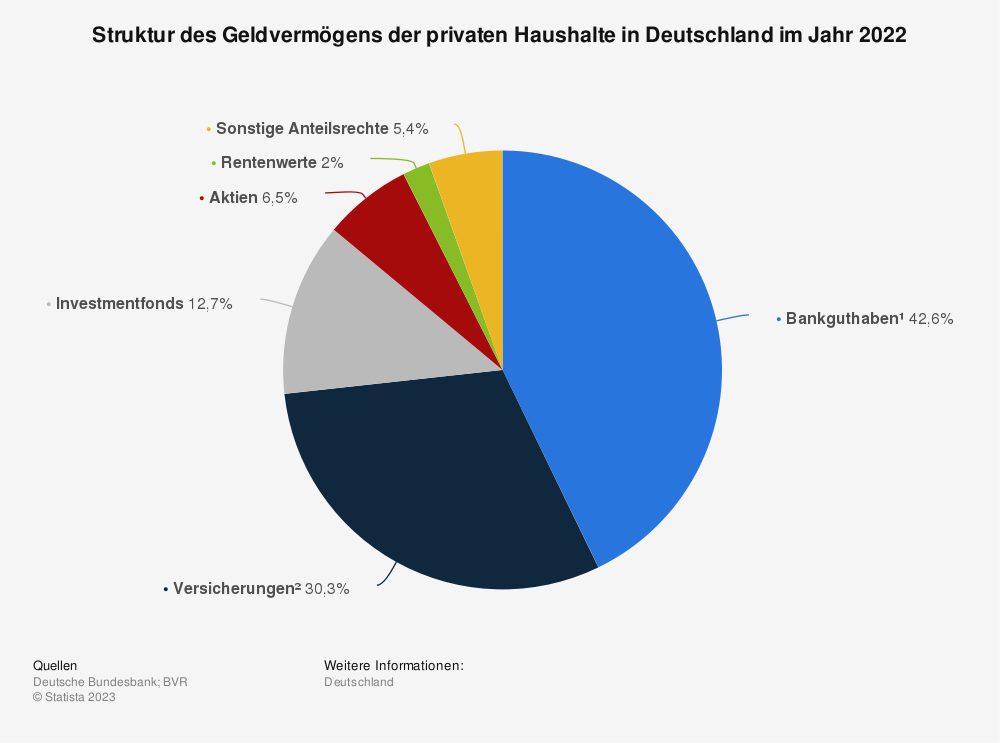

Die Lebensversicherung / Rentenversicherung gehört seit Jahrzehnten zu den beliebtesten Geldanlagen der Deutschen. Im Jahr 2022 war fast ein Drittel des Geldvermögens der Privathaushalte in dieser Anlageform gebunden. Wahrscheinlich haben Sie mindestens einen Vertrag in der Vergangenheit abgeschlossen. Denn es gibt in Deutschland genauso viele Verträge wie Einwohner – also über 80 Millionen! Ganz schön ordentlich.

Die große Frage dabei ist, ob sich diese Anlageform überhaupt lohnt und woher die Motivation für einen Vertragsabschluss stammt. Denn diese Form der Geldanlage ist ein Verkaufsprodukt. Der Absatz erfolgt immer über einen Vermittler (Banker, Finanzberater, Versicherungsmakler/-vertreter). Insbesondere kurz nach der Wende und im Jahre 2004 – als letzte Möglichkeit sich eine steuerfreie Auszahlung im Alter zu sichern – wurden Lebensversicherungen verkauft wie warme Semmeln. Versicherer kamen teilweise mit dem Druck von Antragsformularen nicht hinterher. Heutzutage ist die Rentenversicherung ein gern vermitteltes Produkt, da die Lebensversicherung aufgrund der Zinsentwicklung unattraktiv wurde.

In dem nachfolgenden Beitrag beleuchte ich verschiedene Aspekte, um Ihnen eine Antwort auf die eingangsgestellte Frage zu geben und um Ihnen aufzuzeigen, wie Sie herausfinden können, ob Sie Ihren bestehenden Vertrag fortführen, stilllegen, kündigen oder widerrufen sollten.

Funktionsweise - vereinfachte Darstellung

Lebensversicherung

Bei der Lebensversicherung wird sowohl der Erlebens- als auch Todesfall einer versicherten Person bis zu einem bestimmten Zeitpunkt – in der Regel dem 60. oder 65. Lebensjahr – abgesichert. Tritt der Leistungsfall ein, zahlt der Versicherer mindestens die bei Vertragsabschluss festgelegte Versicherungssumme einmalig aus. Im Erlebensfall (Erreichen des vertraglich vereinbarten Ablaufdatum des Versicherungsvertrages zu Lebzeiten) an die versicherte Person und im Todesfall (vor Ablauf des Vertrages) an die Hinterbliebenen. Mit Eintreten eines der beiden Versicherungsfälle endet der Vertrag. Für den Versicherungsschutz wird eine Versicherungsprämie an den Versicherer entrichtet.

Die Kapitalanlage für den Erlebensfalls kann auf Wunsch des Versicherungsnehmers klassisch im Sicherungsvermögen (Gesamtheit der Vermögenswerte) des Versicherers mit Garantieverzinsung, fondsgebunden oder in einer Kombination aus beidem erfolgen.

Die Kapitalauszahlung für Altverträge, wenn sie vor 2005 abgeschlossen wurden, ist steuerfrei. Auszahlungen aus Verträgen mit Abschlussjahr ab 2005 sind hingegen steuerpflichtig.

Rentenversicherung

Mit der Rentenversicherung wird primär das Ziel einer lebenslangen Rentenzahlung verfolgt, um das sog. Langlebigkeitsrisiko abzusichern. Dadurch soll sichergestellt werden, dass man nicht sein Vermögen überlebt und dadurch in Existenzprobleme gerät. Jedoch sehen Rentenversicherungen mittlerweile auch ein Kapitalwahlrecht zum vertraglich vereinbarten Rentenbeginn vor. Das bedeutet, man hat die Möglichkeit, sich anstatt einer lebenslangen Rente eine einmalige Summe auszahlen zu lassen. Sowohl die Rentenhöhe nebst Zahlweise als auch die Höhe der einmaligen Kapitalauszahlung sind im Versicherungsvertrag festgelegt. Um das Versorgungsziel zu erreichen, kann man entweder einmalig oder laufend in eine Rentenversicherung einzahlen.

Für den Todesfall der versicherten Person gibt es verschiedene Ausgestaltungen der Hinterbliebenenleistung. Dabei ist zwischen dem Todeszeitpunkt vor und nach Rentenbeginn zu unterscheiden. Bei Tod vor Rentenbeginn wird in der Regel das bis dahin gebildete Kapital an die Hinterbliebenen ausgezahlt. Stirbt die versicherte Person nach Rentenbeginn, wird meist die Rente so lange an die Hinterbliebenen weitergezahlt, bis der Versicherte ein bestimmtes Alter erreicht hätte. Das ist aber nur dann der Fall, wenn der Todeszeitpunkt innerhalb eines bestimmten Zeitraums, der sog. Rentengarantiezeit (für den Todesfall) des Vertrages, liegt. Ansonsten kommt das vorhandene Restkapital der Versichertengemeinschaft zugute.

Die Kapitalanlage kann auf Wunsch des Versicherungsnehmers klassisch mit Garantieverzinsung, fondsgebunden oder einer Kombination aus beidem erfolgen. Anstelle der fondsgebundenen Variante gibt es seit einigen Jahren auch die Indexpartizipation. Das hat aber nichts mit Indexfonds/ETFs zu tun. Dabei handelt es sich vielmehr um ein komplexes Anlagemodell mit z.B. Optionen.

Die Rentenleistungen sowie Kapitalauszahlungen sind steuerpflichtig – ausgenommen sind ausschließlich Kapitalauszahlungen aus Verträgen, die vor 2005 abgeschlossen wurden.

Beitragsgarantie, Garantiezins und Gesamtverzinsung

Die Deutschen lieben Garantien. Nicht nur bei Konsumprodukten, sondern auch bei der Geldanlage. Die Angst, Geld verlieren zu können, scheint in unserer Gesellschaft sehr ausgeprägt zu sein. Daran haben die Telekom-Aktie und der Dotcom-Crash um das Jahr 2000 einen großen Anteil. Damit mindestens das eingezahlte Kapital zum Vertragsablauf garantiert zur Verfügung steht, soll das Geld möglichst sicher und am besten mit einer garantierten Verzinsung angelegt werden, um im Alter nicht mit leeren Händen dazustehen und dabei noch Gewinn gemacht zu haben.

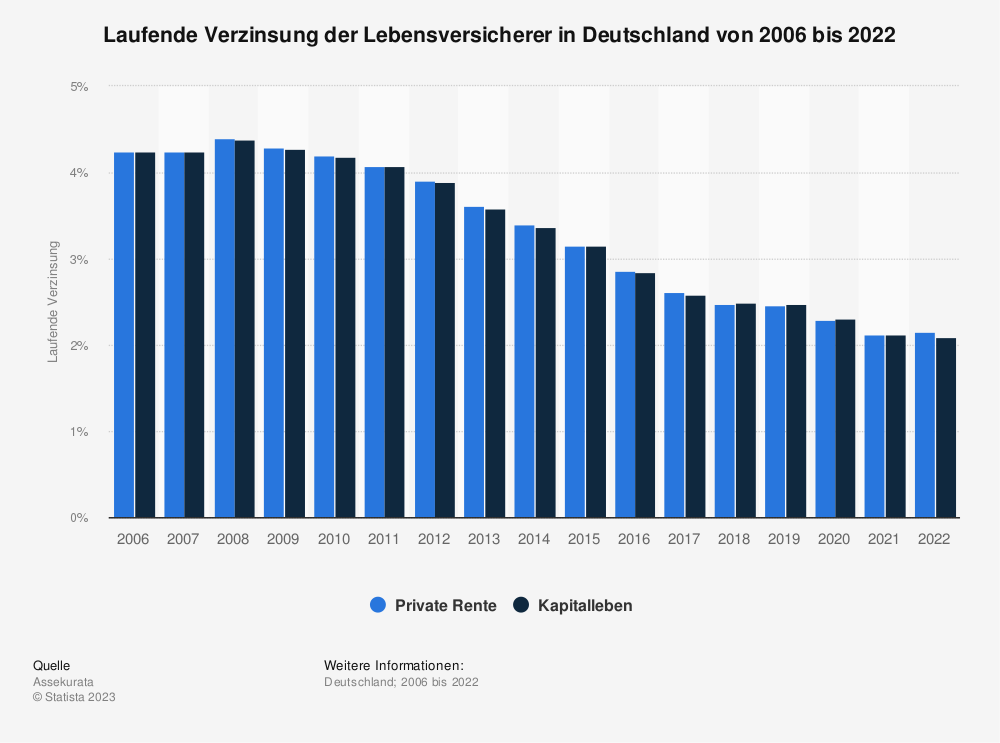

Historisch war genau dieser Anspruch das Hauptverkaufsargument für Lebensversicherungen: eine sichere Anlage mit vergleichsweiser hoher Garantieverzinsung. Wenn der Versicherer gut wirtschaftet, kommen noch Überschüsse oben drauf. So war die Gesamtverzinsung der deutschen Lebensversicherer in der Vergangenheit relativ attraktiv. Der Garantiezins ist allerdings aufgrund des Niedrigzinsniveaus nach und nach von damals über 4 auf nahezu 0 Prozent gefallen. In der Folge ist auch die Gesamtverzinsung gesunken. Das Sicherheitsbedürfnis ist geblieben.

Wegen dem Wunsch nach Sicherheit werden bei Rentenversicherungen weiterhin gerne Beitragsgarantien vereinbart, obwohl man sich zum Beispiel wegen höheren Ertragsaussichten für eine fondsgebundene Variante entschieden hat. Das Geld für die Kapitalbildung wird dann – wie bei der alten Lebensversicherung – überwiegend in das Sicherungsvermögen des Versicherers angelegt. Nur ein geringer Teil fließt in die freie Fondsanlage Der Nachteil: das Gro wird sehr konservativ überwiegend in festverzinsliche Wertpapiere investiert. Die Folge: eine mickrige Verzinsung, die teilweise nur ein wenig über der langfristigen Inflationsrate liegt und auch noch versteuert werden muss. Das soll sich für Sparer lohnen?

Beitragsaufteilung

Wahrscheinlich denken Sie, dass wenn Sie z.B 100 Euro monatlich in eine Rentenversicherung sparen, die vollen 100 Euro angelegt werden. Das ist ein Irrglaube. Der jeweilige Beitrag teilt sich nämlich in folgende drei Beitragsbestandteile auf:

- Kapitalanlage

- Risiko

- Kosten

Der Beitragsbestandteil „Kapitalanlage“ ist der einzige Teil des Beitrags, der der Kapitalbildung dient und entsprechend verzinst wird. Das restliche Geld ist quasi futsch, da es für Risikoabsicherung wie z.B. integrierter BU-Beitragsbefreiung und/oder BU-Rente sowie Kosten draufgeht.

Kosten

Bei einer Lebensversicherung / Rentenversicherung schlagen mehrere Kostenarten zu buche. Das sind zusammengefasst:

- Einmalige Kosten

- Laufende Kosten

Bei Vertragsabschluss entstehen einmalige Abschluss- und Vertriebskosten. Davon wird die Provision des Vermittlers finanziert. Diese können Sie übrigens selbst wie folgt berechnen: [Beitrag mal Laufzeit] mal 2,5%. Ein Beispiel: [100 Euro Monatsbeitrag x 12 Monate x 30 Jahre] x 2,5% = 900 Euro. Vor dem Jahr 2008 waren es sogar 4% und mehr.

Die laufenden Kosten variieren von Versicherer zu Versicherer sowie Vertragsart und sind für die Vertragsverwaltung, die Verwaltung der Kapitalanlage und die Zahlung von Bestandsprovisionen an den Vermittler. In Extremfällen kommen da schnell 4% p.a. zusammen. Zur Sicherheit sei nochmal erwähnt, dass diese Kosten von Ihnen finanziert werden und somit Ihre Vermögensbildung negativ beeinträchtigen.

Vor- und Nachteile einer Rentenversicherung

Vorteile

Die Vorteile einer Rentenversicherung sind überschaubar.

- Flexibilität – Sie können zwischen einer Kapital- und Rentenzahlung wählen

- Absicherung des Langlebigkeitsrisikos – wenn Sie sich für die Rente entscheiden, erhalten Sie diese ein Leben lang

- Autopilot für das Vermögen – Sie müssen sich nicht um die Geldanlage kümmern

- Steuerliche Begünstigung – keine Abgeltungssteuer in der Sparphase, Halbeinkünfteverfahren* bei Kapitalauszahlung, Ertragsanteilbesteuerung** bei der Rente

*) 50% des Ertragsanteils ist bei der Kapitalauszahlung steuerfrei, wenn der Vertrag min. 12 Jahre bestanden hat und frühestens zum 62. Lebensjahr ausgezahlt wird. Bei Verträgen, die vor 2012 abgeschlossen wurden, gilt noch das 60. Lebensjahr.

**) Die Höhe des steuerpflichtigen Anteils der lebenslangen Rente hängt vom dem deinem Alter zum Beginn des Rentenbezugs ab. Gemäß der im Einkommenssteuergesetz dafür definierten Tabelle liegt der Ertragsanteil bei Rentenbeginn beispielsweise zum 65. Lebensjahr bei 18%. Sie müssen also dann nur 18% der Rente mit deinem persönlichen Steuersatz versteuern. Beispiel: [1.000 Euro Rente * 18% Ertragsanteil] * z.B. 25% persönlicher Steuersatz = 45€ Steuern.

Nachteile

Die Nachteile einer Rentenversicherung sind vielschichtig.

- Vehikelrisiko – wenn der Versicherer pleitegeht, ist Ihr Geld nicht zu 100 Prozent sicher (Übrigens: Fondsvermögen ist zwar weiterhin Sondervermögen, aber nicht Ihres, sondern das des Versicherers)

- Hohe Kosten – diese reduzieren Ihre Rendite erheblich (Übrigens: Ausländische Versicherer unterliegen nicht dem Lebensversicherungsreformgesetz, sodass deren Kosten deutlich höher als bei deutschen Versicherern sind)

- Beitragsgarantien – dadurch verpassen Sie die Chancen des Kapitalmarktes, wenn Sie genug Zeit haben

- Oft dysfunktionale und intransparente Anlagekonzepte – die vermeintlich ausgeklügelten Anlagemodelle gehen nicht auf und Sie können nur schwer durchblicken, was mit Ihrem Geld wirklich passiert

- Umschichtung des Fondsvermögen in der Regel in das Sicherungsvermögen des Versicherers zum Rentenbeginn – Sie können im Rentenbezug nur eine geringe Rendite erwarten, was sich wiederum negativ auf Ihre Rentenhöhe auswirkt

- Geringe Rentenhöhe – die Zusatzrente reicht wahrscheinlich überhaupt nicht aus

- Sehr hohe Lebenserwartung nötig – Sie müssen teils utopisch alt werden, damit überhaupt mindestens Ihr eingezahltes Kapital ohne Verzinsung und ohne Inflationsausgleich an Sie zurückgeflossen ist

- Trügerische Hinterbliebenenleistung – je nach Ausgestaltung und wann Sie sterben, wird nicht Ihr komplettes Vermögen vererbt, sondern kommt der Versichertengemeinschaft, also Fremden, zugute.

Lohnt sich Ihre Lebensversicherung oder Rentenversicherung?

Doch wie können Sie nun für sich selbst feststellen, ob sich Ihre Lebensversicherung / Rentenversicherung überhaupt lohnt und wie Sie zukünftig mit ihr umgehen sollten? Fortführung, Stilllegung, Kündigung oder Widerruf sind die möglichen Optionen. Verschiedene Renditeberechnungen bringen hier Licht in Dunkel, woraus sich die zukünftige Handlung gut ableiten lässt. Das nachfolgende reale Praxisbeispiel wird Ihnen Aufschluss geben.

Beispiel: Abschluss im Jahre 2004, 32 Jahre Laufzeit, 50 Euro monatlicher Beitrag, 5% Beitragsdynamik, 38 977 Euro garantierte Ablaufleistung, 39 261Euro prognostizierte Ablaufleistung, 10 230 Euro aktueller Rückkaufswert, 11 705 Euro einzahlte Beiträge per heute, 2,75 % Garantieverzinsung, Beitragsbefreiung bei Berufsunfähigkeit, Todesfallschutz.

Für das Checken Ihrer Versicherung brauchen Sie den Versicherungsschein, den letzten Nachtrag Ihrer Lebensversicherung / Rentenversicherung und einen Renditerechner. Die jeweiligen Werte müssen dann ins Verhältnis zueinander gesetzt werden.

Fortführungsrendite

Diese drückt aus, wieviel Rendite Sie bis zum Ablauf des Vertrages erwirtschaftet haben werden, wenn Sie den Vertrag wie gewohnt fortführen. Bei dem o.g. Beispiel beträgt diese nur 1,47 % bzw. 1,51 % mit Überschüssen bei 2,75 % Garantieverzinsung. Hier sehen Sie, wie Risiko- und Verwaltungskosten die Rendite schmälern.

Stilllegungsrendite

Diese drückt aus, wieviel Rendite Sie erwirtschaftet haben werden, wenn Sie den Vertrag beitragsfrei stellen. Bei dem Beispiel beträgt diese mickrige 0,38 % % bzw. 0,42 % bei 2,75 % Garantieverzinsung.

Rückkaufswertrendite

Diese drückt aus, wieviel Rendite Sie bis heute erwirtschaftet haben, beziehungsweise wenn Sie den Vertrag auflösen. Bei dem Beispiel beträgt diese minus 2,21 % bei 2,75 % Garantieverzinsung. Hauptgrund für diesen eklatanten Unterschied sind Abschluss- und Vertriebskosten.

Realrendite

Diese drückt aus, wieviel Rendite Sie nach Berücksichtigung der Inflation erwirtschaften werden. Unterstellt man eine durchschnittliche Inflationsrate i.H.v. 2,5%, so sind die oben genannten Renditen negativ. Zwar verlieren Sie in dem Sinne kein Geld, es verliert aber jedes Jahr an Kaufkraft. Vermögenszuwachs beginnt jedoch bei einer Rendite nach Steuern oberhalb der Inflation.

Alternativrendite

Diese drückt aus, wieviel Rendite Sie erwirtschaften müssen, wenn Sie den Rückkaufswert (also nach Vertragsauflösung) anlegen, damit sich die neue Anlage lohnt. Bei dem Beispiel sind dies 2,17 % bzw. 2,22 %. Anleger die unmittelbar seit der Finanzkrise beispielsweise nur in den Dax (Top 30 Unternehmen Deutschlands) investiert haben, erfreuen sich über 7% pro Jahr.

Widerrufsrecht

Bevor Sie Ihre Lebensversicherung / Rentenversicherung voreilig kündigen, sollten Sie den „Widerrufsjoker“ von Juristen prüfen lassen. Verträge, die zwischen den Jahren 1994 und 2007 abgeschlossen wurden, können fehlerhafte Widerrufsbelehrungen enthalten, wie der Bundesgerichtshof vor Jahren entschieden hat. In dem Fall haben Sie ein unbefristetes Widerrufsrecht und können die Rückabwicklung Ihres Vertrages erklären. Der Versicherer ist in der Pflicht, die eingezahlten Beiträge zuzüglich Abschlusskosten und Entschädigungsverzinsung abzüglich Risikokosten auszubezahlen. In der Regel stehen Sie sich damit besser als einer Kündigung.

Fazit

Im Allgemeinen ist die Lebensversicherung / Rentenversicherung definitiv schlechter als ihr Ruf. Mit dem Wissen scheint die Abschlussmotivation weniger bei dem Verbraucher, sondern vielmehr bei dem Vermittler zu liegen, der für seinen eigenen Profit und den des Versicherers sorgt. Wenn Sie einen Vertrag haben, führen Sie diesen nicht blind fort, sondern berechnen Sie ggf. mit einem Honorarberater, ob sich der Vertrag überhaupt lohnt. Unter Umständen besteht ein Widerrufsrecht, sodass ein Widerruf günstiger als eine Kündigung sein kann.