Bekannt aus

Lasse ich meine zahlreichen Vermögensberatungen Revue passieren, komme ich zu dem Ergebnis, dass Menschen der Generation 50plus, die ihre berufliche Aktivität kurz- oder mittelfristig beenden und danach von ihrem Vermögen leben möchten, sich im Grunde immer die gleichen Fragen stellen.

Der Bedarf an einer Vermögensberatung entsteht meist nach Vollendung des 50. Lebensjahres und dem Wunsch nach Freiheit, die Zukunft so zu gestalten, wonach einem der Sinn steht. Damit geht immer ein hohes Sicherheitsbedürfnis einher, den aktuellen Lebensstandard zu halten, ohne sich Gedanken um Geld zu machen. Die Ruhestandsplanung ist daher eine wichtige Grundlage.

Sind Sie deswegen auf der Suche nach einem Vermögensberater? Gemeinsam finden wir Antworten.

Als Vermögensberater biete ich Ihnen eine ganzheitliche und unabhängige Beratung auf höchstem Niveau. Da Sie meine Leistung per Honorar vergüten, haben Sie die Sicherheit, dass ich nur Ihre Interessen vertrete.

Das zentrale Ziel meiner Vermögensberatung ist, Ihren Lebensstandard im Ruhestand zu sichern. Ein Mandant brachte seine Idealvorstellung auf den Punkt: „Koffer und Kreditkarte.“ Das bedeutet, die Freiheit zu haben, das zu tun, worauf man Lust und Laune hat. Genau darauf arbeiten wir gemeinsam hin.

Der Erhalt Ihrer Selbstbestimmung bei Krankheit oder Unfall ist nur durch entsprechende Vollmachten und Verfügungen sichergestellt. Den meisten ist das zwar bewusst, die wenigsten haben jedoch etwas geregelt. Da ein Vermögensberater dazu nicht beraten darf, vernetze ich Sie mit einem spezialisierten Juristen.

Den Nachlass zu Lebzeiten zu planen, ist aus mehreren Gründen sinnvoll: Sei es, Ihren letzten Willen klar zu regeln, familiäre Konflikte zu vermeiden oder die ungerechte Erbschaftsteuer zu reduzieren. Mit erfahrenen Rechts- und Steuerexperten sorgen wir dafür, dass Ihr Nachlass so gestaltet wird, wie Sie es sich wünschen.

Unternehmer aus der IT-Branche

Ausgangslage:

Ergebnis:

Kundenbewertung:

„Bei unserer Suche nach einem guten Vermögensberater sind wir durch YouTube auf Stefan Kemmler aufmerksam geworden, haben ihn jedoch erst einmal für etwa zwei Jahre beobachtet. Mit dem Wissen von heute hätten wir nicht so lange warten sollen. Denn Herr Kemmler hat unsere gesamte Vermögenssituation mit Argusaugen überblickt und uns nicht nur sämtliche Risiken aufgezeigt, die uns überhaupt nicht bewusst waren, sondern auch wie wir unser Vermögen optimieren können. Der gesamte Beratungsprozess ist klar strukturiert und digital. Herr Kemmler nimmt sich sehr viel Zeit und antwortet auf jede Frage schnell und geduldig und so, dass es ein Laie schnell verstehen kann. Es fühlt sich für uns jetzt richtig gut an, optimal aufgestellt zu sein und in etwa drei Jahren unseren Ruhestand beginnen zu können.“

Sprechen Sie mit mir: über Sie.

Als Honorar-Finanzanlagenberater werde ich ausschließlich von Ihnen per Honorar vergütet, da ich keine Provisionen erhalte. Somit bin ich ein echter Honorarberater.

Da ich keine Vertragsbeziehungen zu Banken, Fondsanbietern und Maklerpools unterhalte, kann ich Ihnen 100%ige Unabhängigkeit garantieren.

Vor vielen Jahren habe ich mich auf Anlageberatung mit ETFs, Vermögensberatung für 50plus und Vermögensverwaltung spezialisiert.

Ich bin Finanzanlagenfachmann (IHK), Zertifizierter Berater für Indexprodukte (IFH) und Zertifizierter Spezialist für Ruhestandsplanung (FH).

Ich verfolge eine wissenschaftlich fundierte Anlagephilosophie nach Buy & Hold und empfehle ETFs, damit Ihr Vermögen sicher und rentabel angelegt wird.

Meine Honorare sind pauschal statt prozentual. Das führt zu Fairness, Planungssicherheit, Rentabilität, Transparenz und Unabhängigkeit.

Ihr gesamtes Vermögen immer im Blick – auf Knopfdruck, egal wo, egal wann. Das manuelle Führen einer Excel-Tabelle ist ab sofort Geschichte.

Für rechtliche und steuerliche Angelegenheiten habe ich mir ein bundesweites Netzwerk aus spezialisierten Rechtsanwälten und Steuerberatern aufgebaut.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDer Bereich Finanzen bildet das Fundament meiner Vermögensberatung. Denn er betrifft alles, was mit Ihrem Geld zu tun hat. Im Mittelpunkt stehen dabei Ihre persönlichen finanziellen Ziele. Zu Beginn der Ruhestandsplanung analysiere ich Ihre aktuelle finanzielle Situation sehr umfassend. Auf dieser Grundlage entwickle ich eine individuell auf Sie abgestimmte Strategie, mit der Sie Ihre Ziele erreichen können. Dabei betrachte ich nicht nur einzelne Aspekte, sondern stets Ihre gesamte finanzielle Lebenssituation. Mein Anspruch ist es, komplexe Zusammenhänge für Sie verständlich und nachvollziehbar aufzubereiten, damit Sie fundierte Entscheidungen treffen können.

Der rechtliche Bereich umfasst insbesondere den Punkt Vollmachten & Verfügungen. Für stetige Selbstbestimmung sind Dokumente wie Vorsorgevollmacht, Patientenverfügung und Testament von besonderer Bedeutung.

Natürlich werden Steuern in Ihrer Strategie berücksichtigt. Dazu zählt nicht nur die steuerliche Behandlung in dem Anlage- und Entnahmeprozess, sondern auch die steueroptimale Nachlassplanung.

Nur wer sein Ziel kennt, findet den Weg. Was soll Geld für Sie tun bzw. welche Ziele sollen in Erfüllung gehen? Ihre Angaben stellen die Basis der Ruhestandsplanung dar.

Versorgungsziel

Das Versorgungsziel umfasst Ihren gewünschten Ruhestandseintritt, Ihr gewünschtes Einkommen – ob Basis, Komfort oder Luxusniveau -, Ihre voraussichtliche Lebenserwartung, Ihr gewünschtes Restkapital bei Tod und Ihre angenommene Inflationsrate.

Liquiditätsrechnung

Die Liquiditätsrechnung ist eine tabellarische Gegenüberstellung Ihrer wiederkehrenden Einnahmen wie z.B. Rentenzahlungen und Mieteinnahmen sowie Ihres gewünschten Einkommens. Dabei werden Kranken- und Pflegeversicherung, Steuern und Inflation berücksichtigt. Dadurch lässt sich berechnen, ob und in welcher Höhe ein Liquiditätsüberschuss oder -defizit bei Ihnen vorliegt.

Weitere Ziele

Die weiteren Ziele beinhalten Ihre außerordentlichen Ausgaben. Dazu zählen beispielsweise die Anschaffung eines neuen Autos, der Erwerb oder die Instandhaltung einer Immobilie, die restliche Tilgung von Darlehen, die finanzielle Unterstützung von Angehörigen oder Sonstiges. Daraus ergibt sich Ihr zusätzlicher Kapitalbedarf.

Es gibt verschiedene rechtliche und finanzielle Risiken. Sind Ihnen diese bekannt und bewusst? Ich zeige Ihnen sämtliche Risiken auf und erläutere diese.

Vollmachten & Verfügungen

Vollmachten und Verfügungen sind schriftliche Willenserklärungen in Form von General-, Vorsorgevollmacht, ggf. Unternehmervollmacht, Konto- und Depotvollmacht, Betreuungs-, Patientenverfügung, ggf. Sorgerechtsverfügung und Testament oder Erbvertrag. Haben Sie nichts geregelt, besteht das Risiko, dass Sie im Ernstfall nicht selbstbestimmt sind und Ihr letzter Wille nicht umgesetzt wird.

Risikoprofil

Das Risikoprofil bildet sich aus Ihrer Risikobereitschaft, Ihrem Risikobewusstsein und Ihrer Risikotragfähigkeit. Die Risikobereitschaft bezieht sich auf Ihre Emotionen, das Risikobewusstsein auf Ihre Kenntnisse und Erfahrungen, die Risikotragfähigkeit auf Ihre finanzielle Situation. Dadurch kann das für Sie passende Risiko Ihrer Geldanlage bestimmt werden.

Vermögensstrukturanalyse

Die Vermögensstrukturanalyse gibt Aufschluss darüber, wie sich Ihr gesamtes Vermögen zusammensetzt bzw. auf die unterschiedlichen Anlageklassen wie Geldmarkt, Aktien, Anleihen, Immobilien, Edelmetalle, Rohstoffe etc. verteilt ist. So lässt sich das Risiko unzureichender Diversifikation Ihres Vermögens durch Übergewichtung von bestimmten Anlageklassen erkennen.

Renditereihenfolgerisiko

Das Renditereihenfolgerisiko beschreibt das Risiko, dass die konkrete Reihenfolge der Renditen bei einem schwankenden Vermögenswert, wie einem Wertpapierportfolio, das Endvermögen stark beeinflusst, wenn Entnahmen getätigt werden. Besonders kritisch sind dabei negative Börsenjahre direkt zu Beginn der Entnahmephase. Je nach Aufbau des Wertpapierportfolios und Höhe der Entnahmerate besteht das Risiko, dass Ihr Kapital frühzeitig verbraucht ist.

Optional: Produktanalyse

Die Produktanalyse ist der Qualitäts-Check für Ihr Depot und Lebens-/Rentenversicherung.

Optional: Erbfallanalyse

Die Erbfallanalyse ist der Steuer-Check für Ihren Nachlass.

Eine Planung ohne Strategie ist wie ein Brunnen ohne Wasser. Wie sollte Ihr Vermögen strukturiert sein? Ich erarbeite Ihre Strategie, damit Sie Ihre Ziele erreichen.

Handlungsempfehlungen

Die Handlungsempfehlungen beschreiben konkrete Schritte zur Realisierung Ihrer Ziele.

Vermögensoptimierung

Die Vermögensoptimierung berücksichtigt die passende Risiko-Rendite-Struktur Ihres Vermögens.

Monte-Carlo-Simulation

Die Monte-Carlo-Simulation ist eine Berechnung von Wahrscheinlichkeiten für Ihre Planungssicherheit.

Liquiditätsplanung

Die Liquiditätsplanung dient der stetigen Sicherstellung Ihrer notwendigen Liquidität.

Anlageempfehlung

Die Anlageempfehlung ist ein evidenzbasierter Portfoliovorschlag für Ihr Engagement.

Wer nichts weiß, muss alles glauben. Kennen Sie die wichtigsten Grundlagen für eine rentable Geldanlage? Ich vermittele Ihnen wichtiges Wissen für Ihren Anlageerfolg.

eBook

Das eBook „Wissensvermittlung für Ihren Anlageerfolg“ beinhaltet grundsätzliches Wissen zur Geldanlage.

Geldmarkt

Eine Anlage am Geldmarkt dient dem Risikomanagement. Dazu zählt zum einen die eiserne Notfallreserve für den Fall, dass z.B. das Auto oder die Waschmaschine kaputt geht und zum anderen der Risikopuffer für negative Börsenjahre. Denn in solchen Phasen sollte gerade zu Beginn des Ruhestands keine Entnahme aus dem schwankenden Depot getätigt werden. Denn wenn am Anfang der Entnahmephase hohe Kurseinbrüche zu verzeichnen sind, kann dies die Pleitewahrscheinlichkeit erhöhen. Vermögen kann am Geldmarkt mit Tages-/Festgeld, Verrechnungskonto oder Geldmarkt-ETF angelegt werden.

Aktien

Die Anlageklasse Aktien ist die Rentabelste aller Anlageklassen und dient demzufolge als Renditetreiber in einem Portfolio. In den letzten 120 Jahren hat ein global diversifiziertes Aktienportfolio im Durchschnitt über 7% pro Jahr erzielt. Dem steht natürlich ein gewisses Risiko gegenüber. Risiko bedeutet weniger ein Totalverlust, der bei weltweiter Risikostreuung äußerst unwahrscheinlich ist, sondern vielmehr die Schwankungsbreite (Volatilität) bzw. temporärer Einbruch in einem Jahr von z.B. 50%. Um eine höchstmögliche Diversifikation zu erzielen, sollten Privatanleger auf Aktien-ETFs statt Einzelaktien setzen.

Anleihen

Anleihen, das sind festverzinsliche Wertpapiere, dienen als Stabilisator in einem Portfolio, wenn man das Risiko von Aktien aus emotionaler und/oder finanzieller Sicht nicht vollständig eingehen kann. Nach der modernen Portfoliotheorie können Anleihen sogar ein Gegenspieler zu Aktien in unsicheren Zeiten sein, indem die Kurse von Anleihen steigen, während die Kurse von Aktien fallen. Auch bei dieser Anlageklasse ist eine globale Risikostreuung innerhalb bonitätsstarker Emittenten (Staaten und Unternehmen) zu empfehlen. Privatanleger sollten Anleihen-ETFs in Euro statt Einzelanleihen wählen.

ETFs sind sicher, da sie wie alle offenen Investmentfonds sog. Sondervermögen sind. Die Anteile werden getrennt von Anbieter und Bank gelagert. Daher sind sie im Falle einer Pleite der Bank oder Fondsgesellschaft geschützt.

ETFs streuen das Risiko, da sie die Wertentwicklung eines Börsenindex abbilden. Ein Börsenindex enthält bis zu mehrere Tausend Wertpapiere. Dadurch wird das Verlustrisiko im Vergleich zu einzelnen Wertpapieren gesenkt.

ETFs sind transparent, da den Indizes ein Regelwerk zugrunde liegt. Dadurch ist jederzeit bekannt, in welche Wertpapiere mit welcher Gewichtung investiert wird. Außerdem ist die Wertentwicklung in Echtzeit im Online-Banking sichtbar.

ETFs haben sehr geringe Kosten, da sie auf zwei wesentliche Kostentreiber verzichten. Es gibt kein aktives Fondsmanagement, das ständig Wertpapiere auswählt und handelt. Zudem werden keine Provisionen an Vertriebspartner gezahlt.

ETFs sind rentabel, da sie im Grunde einen wissenschaftlichen Investmentansatz verfolgen. Sie spiegeln die Marktrendite des jeweiligen Börsenindex anstatt auf bestimmte Wertpapiere zu spekulieren. Hinzu kommen die geringen Kosten.

ETFs können börsentäglich gehandelt werden. Das investierte Kapital ist demnach jederzeit - ausgenommen am Wochenende - verfügbar. Allerdings ist zu beachten, dass ein Engagement an der Börse eine langfristige Angelegenheit ist.

Zu Beginn erhalten Sie Ihre persönlichen Analysedokumente mit einer Unterlagencheckliste. Diesen füllen Sie zu Hause in aller Ruhe aus und stellen die benötigten Unterlagen zusammen.

Als nächstes führen wir ein Analysegespräch. In diesem laden wir Ihre Analysedokumente datenschutzsicher in das Vermögenscockpit hoch und besprechen diese ausführlich.

Ihre Antworten und Unterlagen werte ich aus und erstelle Ihre persönliche Ruhestandsplanung. Sollte ich weitere Fragen haben, komme ich telefonisch oder per E-Mail auf Sie zu.

Die Vermögensberatung dauert in der Regel 1,5 Stunden. Ich präsentiere Ihnen die von mir erstellte Ruhestandsplanung. Danach erhalten Sie Ihre persönlichen Beratungsdokumente per E-Mail.

Innerhalb 14 Tage nach dem Beratungsgespräch führen wir eine Nachbesprechung. Ich beantworte Ihre Fragen und wir besprechen mögliche Anpassungswünsche.

Wenn Ihre Fragen beantwortet und Anpassungen besprochen sind, erfolgt die Umsetzung. Dazu zählt die Erteilung der Wertpapierorders, die Einrichtung des Freistellungsauftrags und der Depotvollmacht.

In der proaktiven Vermögensverwaltung begleite ich Sie und Ihr Vermögen zugleich. Ihr Gewinn einer dauerhaften Begleitung ist: Freizeit, Orientierung und Zielerreichung.

Dieses Beratungspaket eignet sich für Menschen, die ihren Ruhestand planen möchten und eine ganzheitliche Beratung wünschen.

Optionale Zusatzleistungen

Der mögliche Gewinn wurde nach Abzug des einmaligen Honorars und der Produktkosten auf Basis von Vergangenheitswerten berechnet. Exkl. Steuern und Ein-/Auszahlungen.

Historische Wertentwicklungen sind kein Indikator für die Zukunft. Der Wert einer Anlage und deren Erträge sind nicht garantiert. Sie können sowohl steigen als auch fallen.

Sprechen Sie mit mir: über Sie.

Einer der häufigsten Fehler ist, den Ruhestand erst kurz vor dem Renteneintritt zu planen. Je früher man beginnt, desto mehr Handlungsspielraum besteht. Zudem werden dadurch Überraschungen zum Rentenbeginn vermieden.

Ein fehlendes Ziel wie z. B. „Wie viel Geld benötige ich monatlich im Ruhestand?“ ist fatal. Dadurch fehlt die Grundlage für eine fundierte Planung und folglich die Erkenntnis, ob getroffene Vorsorge oder vorhandenes Vermögen ausreicht.

Vielen ist die Auswirkung der Inflation auf den Ruhestand nicht bewusst. Z.B. sind 4.000 Euro heute in 20 Jahren nur noch 2.440 Euro wert. Wenn man den Liquiditätsbedarf im Ruhestand berechnet, muss man sie berücksichtigen.

Die gesetzliche Rente allein reicht in den meisten Fällen nicht für einen würdevollen Ruhestand aus. Wenn man also nicht zusätzlich privat oder betrieblich vorsorgt, riskiert man eine erhebliche Versorgungslücke.

Den meisten Anlegern und Sparern ist die Rendite ihrer Vorsorge z.B. mit einem Depot oder Rentenversicherungen inkl. Riester- und Rürup-Rente unbekannt. Es ist jedoch wichtig zu wissen, ob das Geld für einen bestmöglich arbeitet.

Auch im Ruhestand fallen Beiträge sowohl zur gesetzlichen als auch zur privaten Kranken- und Pflegeversicherung sowie Steuern an. Wenn man das nicht berücksichtigt, hat man am Ende weniger zur Verfügung als gedacht.

Viele Menschen legen ihr Geld aus Angst vor Verlusten zu konservativ in z.B. Tages- und Festgeld oder Lebens-/Rentenversicherungen mit Garantien an. Damit werden deutlich höhere Renditen am Kapitalmarkt verschenkt.

Wenn man sein Geld zu einseitig in bestimmte Anlageklassen oder einzelne Vermögenswerte anlegt, setzt man sich unnötigen Risiken aus. Das kann zu temporären Liquiditätsengpässen bis zur Existenzgefährdung führen.

Die einen nehmen an, dass bei schwerer Krankheit oder Unfall ihre Familie Entscheidungen treffen kann. Die anderen wissen zwar, das dem nicht so ist, tun aber dennoch nichts. Jeder benötigt Vollmachten und Verfügungen.

Bei Geld hört die Freundschaft auf. Leider oftmals auch die eigene Familie. Eine klare Regelung der Vermögensnachfolge schützt Angehörige nicht nur vor Streit, sondern auch vor unnötig hohen steuerlichen Belastungen.

Vermögensberater darf sich theoretisch jeder nennen, da diese Bezeichnung nicht durch den Gesetzgeber geschützt ist. Geprägt wurde dieser Begriff durch einen großen deutschen Finanzvertrieb. Dessen Vermögensberater sind allerdings Handelsvertreter einer Finanzgruppe. Den Medien und etlichen Kunden zufolge geht es in den „Beratungen“ immer nur um den Verkauf von Finanzprodukten. Die Vergütung erfolgt bei erfolgreichem Abschluss durch Provision.

Dieses Prinzip gilt allerdings für sämtliche Finanzvertriebe, Banken und fast alle selbstständigen Finanz- und Vermögensberater. Letztere haben zwar ein größeres Produktangebot, doch ein Grundproblem bleibt: die Art der Vergütung. 99% arbeiten auf Provisionsbasis. Dadurch können Interessenkonflikte auftreten.

Um jegliche Fehlanreize zu vermeiden, sollten Sie sich nur einem Vermögensberater anvertrauen, der rein auf Honorarbasis tätig ist. Solch einer trägt eine oder zwei der folgenden Zulassungen:

Diese Information finden Sie sowohl in dem Impressum seiner Internetpräsenz als auch der gesetzlich vorgeschriebenen Erstinformation. Ich bin Honorar-Finanzanlagenberater und demzufolge ein unabhängiger Vermögensberater.

Klassische Vermögensberater sind meist Angestellte bzw. Handelsvertreter für Banken und Finanzvertriebe oder selbstständig tätig. Alle müssen die Finanzprodukte ihrer Arbeit- bzw. Auftraggeber oder Kooperationspartner gegen Provision verkaufen. Daher sind sie nicht neutral.

Versicherungsvertreter sind selbstständige Handelsvertreter, die entweder nur für eine oder bestimmte Versicherungsgesellschaften tätig sind. Sie sind im Auftrag der jeweiligen Versicherungsgesellschaft tätig, haben nur eine eingeschränkte Anbieter- und Produktauswahl und erhalten für die Vermittlung von Versicherungsverträgen Provisionen. Beispiele für Versicherungsvertreter sind:

Versicherungsmakler sind selbstständig tätig und arbeiten mit einer Vielzahl von Versicherungsgesellschaften zusammen. Diese sind im Auftrag des Kunden tätig, haben ein große Anbieter- und Produktauswahl und erhalten für die Vermittlung von Versicherungsverträgen ebenfalls Provisionen. Beispiele für Versicherungsmakler sind:

Finanzanlagenvermittler sind entweder selbstständige Handelsvertreter oder selbstständig tätig und arbeiten mit einem oder einer Vielzahl von Finanzinstituten und Finanzdienstleistern zusammen. Diese sind entweder im Auftrag des Finanzinstitutes bzw. Finanzdienstleisters oder des Kunden tätig. Die Anbieter- und Produktauswahl ist eingeschränkt oder vielfältig. Die Vergütung erfolgt meistens durch Provision, manchmal gegen Honorar oder aus einer Kombination von beidem. Beispiele hierfür sind:

Unabhängige Vermögensberater hingegen arbeiten autark gegen Honorar und sind keinen Anbietern verpflichtet. Sie können auf alle Finanzprodukte am Markt zurückgreifen. Daher sind sie zu 100% unabhängig und beraten ausschließlich im Sinne ihrer Kunden.

Versicherungsberater sind ebenfalls selbstständig tätig und arbeiten nicht unbedingt mit Versicherungsgesellschaften zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Versicherungsangeboten am Markt beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Honorar-Finanzanlagenberater sind selbstständig tätig und arbeiten nicht unbedingt mit Finanzinstituten bzw. Finanzdienstleistern zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Anlagemöglichkeiten am Markt gemäß dem Umfang ihrer Zulassung beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Honorar-Anlageberater sind selbstständig tätig und arbeiten nicht unbedingt mit Finanzinstituten bzw. Finanzdienstleistern zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Anlagemöglichkeiten am Markt gemäß dem Umfang ihrer Zulassung beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Gesamtanzahl in Deutschland, Stand 01.01.2025

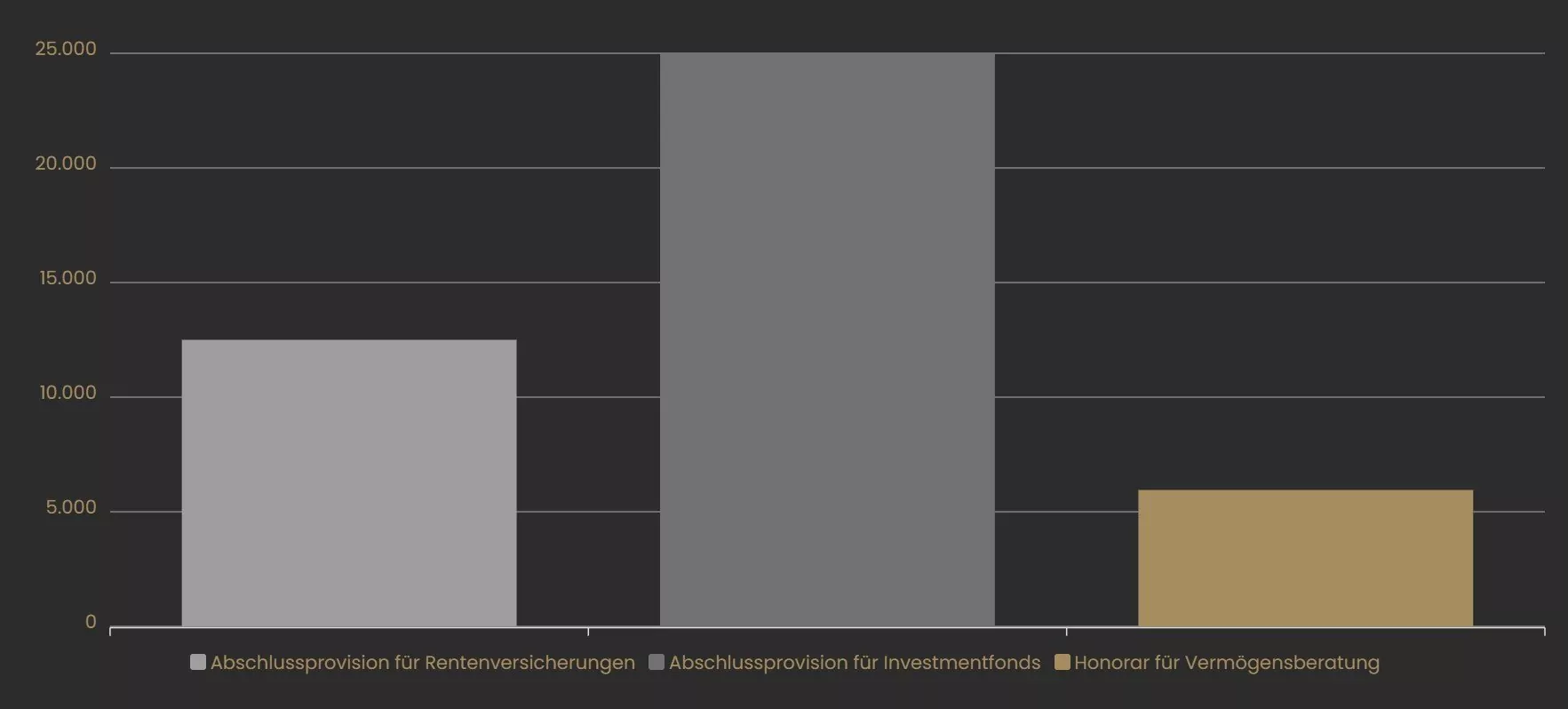

Für eine klassische Vermögensberatung entstehen vermeintlich keine Kosten, weil der Kunde kein Honorar für die Beratung bezahlen muss. Allerdings erhält der Vermögensberater bei erfolgreicher Vermittlung von Finanz- und Versicherungsprodukten Provisionen. Diese werden aus der Anlage und Sparbetrag finanziert – ohne dass Sie es auf den ersten Blick erkennen.

Beispiel 1: Rentenversicherungen

Bei deutschen Versicherern liegt die Abschlussprovision für eine Rentenversicherung in der Regel bei 2,5% der Beitragssumme – bei ausländischen Versicherern deutlich höher. Bei einer Einmalzahlung von 500.000€ entspricht das also 12.500€ Provision für den Vermögensberater. Zusätzlich werden laufende Bestandsprovisionen gezahlt, die je nach Tarif unterschiedlich hoch sind.

Beispiel 2: Investmentfonds

Bei Investmentfonds wird die Provision in Form eines Ausgabeaufschlags erhoben, der bis zu 5% der Anlagesumme beträgt. Bei einer Einmalanlage von 500.000€ erhält der Vermögensberater demnach bis zu 25.000€ Provision. Auch hier gilt: Zusätzlich zum Ausgabeaufschlag werden laufende Bestandsprovisionen gezahlt, deren Höhe von dem jeweiligen Fonds abhängt.

Beratungshonorar

Für die Beratung zu Geldanlagen und Versicherungen liegt das Honorar eines Vermögensberaters i.d.R. zwischen 150 und 250€ pro Stunde, abhängig von der Komplexität Ihres Anliegens. Das Honorar für meine ganzheitliche Vermögensberatung beginnt bei 5.950€ inkl. gesetzlicher Mehrwertsteuer. Sie zahlen also ausschließlich für Expertise und Zeit – nicht für den Produktverkauf.

Vermögensverwaltungshonorar

Für die laufende Betreuung Ihrer Geldanlage bzw. Vermögensverwaltung gibt es zwei gängige Modelle für die Honorierung: Das Pauschalhonorar als monatlicher Festbetrag oder das prozentuale Honorar (z.B. 1% p.a.) bezogen auf den Durchschnittsdepotwert. Das Honorar für meine Vermögensverwaltung beginnt bei 595€ monatlich inkl. gesetzlicher Mehrwertsteuer.

Vermögensberatung und Anlageberatung werden oft gleichgesetzt, verfolgen jedoch unterschiedliche Ansätze.

Die Vermögensberatung betrachtet die gesamte finanzielle Situation. Dabei werden nicht nur eine Geldanlage, sondern auch Themen wie Liquiditätsrechnung und -planung, Risikomanagement sowie rechtliche und steuerliche Aspekte berücksichtigt. Demnach steht eine ganzheitliche Vermögensstrategie im Vordergrund.

Die Anlageberatung hingegen konzentriert sich ausschließlich auf das Thema Geldanlage. In Abhängigkeit des Anlageziels und Risikoprofils wird eine Anlagestrategie mit geeigneten Finanzprodukten wie Aktien, Anleihen oder Fonds (inkl. ETFs) entwickelt. Demzufolge steht eine konkrete Produktempfehlung für die Anlageentscheidung im Fokus.

Fazit: Während die Vermögensberatung eine umfassende Beratung bietet, unterstützt die Anlageberatung punktuell.

Eine Vermögensberatung ist für Berufstätige (Angestellte, Freiberufler, Selbstständige, Unternehmer) über 50 Jahre sinnvoll. Im Vordergrund steht der Überblick über die gesamte finanzielle Situation – sowohl die von heute als auch die im Ruhestand – und Entwicklung einer ganzheitlichen Strategie mit Fokus auf den persönlichen Zielen. In diesem Zusammenhang wird eine individuelle Ruhestandsplanung von dem Vermögensberater erarbeitet, durch die der Best Ager seine Ziele erreichen kann.

Ein Vermögensberater unterstützt seine Kunden in sämtlichen Vermögensfragen. Er berät beispielsweise zu Risikoabsicherung, Altersvorsorge, Geldanlage, Finanz-/Vermögens-/Ruhestandsplanung und Immobilienfinanzierung. Das primäre Ziel ist fast immer ein sorgenfreier Ruhestand. Dabei hat er das große Ganze im Blick und bezieht die Themenfelder Recht und Steuern in seine Beratung mit ein.

Ein unabhängiger Vermögensberater ist an keine Produktanbieter gebunden und berät gegen Honorar. Dadurch bestehen keine Interessenkonflikte. Allerdings sind die meisten Vermögensberater auf Provisionsbasis tätig und daher nicht unabhängig.

Einen unabhängigen Vermögensberater erkennen Sie an seiner Zulassung wie Versicherungsberater und/oder Honorar-Finanzanlagenberater bzw. Honorar-Anlageberater. Die Zulassung steht in dem Impressum seiner Website und in der gesetzlich vorgeschriebenen Erstinformation. Alternativ können Sie in dem Vermittlerregister der IHK oder BaFin nachsehen.

Ein guter Vermögensberater erfüllt neben seiner Unabhängigkeit durch Vergütung auf Honorarbasis und Ablehnung einer Zusammenarbeit mit Banken, Fondsgesellschaften, Versicherungen sowie Maklerpools die folgenden Punkte:

Spezialisierung

Er sollte sich auf einen bestimmten Bereich wie z.B. Vermögensberatung für 50plus spezialisiert haben.

Qualifikation

Der Vermögensberater kann eine auf seine Spezialisierung bezogene Qualifikation durch Weiterbildungen und/oder Studium vorweisen.

Anlagephilosophie

Er verfolgt eine wissenschaftlich fundierte Anlagephilosophie nach „Buy and Hold“ und empfiehlt dafür ETFs.

Erfahrung

Der Vermögensberater hat langjährige Erfahrung in seiner Spezialisierung.

Referenzen

Er hat viele positive Referenzen auf Google oder Bewertungsportalen wie ProvenExpert und WhoFinance.

Pressearbeit

Der Vermögensberater ist regelmäßig in der Presse als Experte gefragt – sei es durch Fachartikel und/oder Interviews.

Transparenz

Er schließt eine schriftliche Honorarvereinbarung mit dem Kunden, aus der der Leistungsumfang, die Höhe des Honorars und Zahlungsmodalität transparent hervorgehen. Transparenz bedeutet an dieser Stelle auch, dass das Honorar in einem angemessenen Verhältnis zum Leistungsumfang steht.

Datenschutz

Der Vermögensberater tauscht mit dem Kunden Dokumente, die vertrauliche Informationen enthalten, datenschutzsicher mittels Passwortverschlüsselung und/oder einem geschlossenen System, dessen Server sich idealerweise in Deutschland bzw. Europa befinden, aus. Außerdem stellt er dem Kunden eine Datenschutzerklärung vorab zur Verfügung, aus der u.a. hervorgeht, wo Kundendaten gespeichert und verwendet werden.

Fragen

Er möchte viel über den Kunden erfahren. Dafür nutzt der Vermögensberater z.B. einen umfangreichen Fragebogen als Grundlage für ein persönliches Gespräch, um die Gedanken hinter den Antworten zu verstehen. Er fragt also viel und hört viel zu. Erst danach beginnt der Vermögensberater mit seiner individuellen Ausarbeitung.

Zeit

Der Vermögensberater nimmt sich bei und durch Analyse, Ausarbeitung, Vermögensberatung, Nachbesprechung und Umsetzung viel Zeit für den Kunden.

Freiheit

Er erstellt eine Strategie und Anlageempfehlung, die dem Kunden die Freiheit gewährt, sich zukünftig entweder alleine oder gemeinsam mit dem Vermögensberater um das gesamte Vermögen zu kümmern.

Dokumentation

Der Vermögensberater dokumentiert die Beratung sowohl per Aufzeichnung bei einer Online-Vermögensberatung als auch in jedem Fall schriftlich, wann, wo und was besprochen bzw. empfohlen wurde.

Ein verständlicher Fahrplan, der Ihnen aufzeigt, mit welchen finanziellen Maßnahmen Sie die Wahrscheinlichkeit erhöhen können, das Leben zu leben, wie Sie es sich vorstellen. Dies schließt eine Anlageempfehlung mit konkreten ETFs auf Basis Ihres Anlageziels und Risikoprofils sowie Empfehlung einer Depotbank für Ihr liquides Vermögen mit ein. Gleichzeitig werden Risiken minimiert, die Ihnen und Ihre Hinterbliebenen teuer zu stehen kommen können.

Nein. Diese erfolgt ausschließlich durch meine Kooperationspartner (Steuerberater/Rechtsanwälte).

Die Beratung führe ich online per Video-Konferenz durch.

Ja. Sie erhalten direkt nach der Vermögensberatung zwei PDFs – die Ruhestandsplanung und das E-Book „Wissensvermittlung“.

Das Honorar für die Vermögensberatung inkl. der Ruhestandsplanung beginnt bei 5.950,- EUR inkl. MwSt.

Sprechen Sie mit mir: über Sie.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen