Bekannt aus

Die Gründe für eine Finanzberatung sind von unterschiedlicher Natur. Doch was ist Ihr Hauptmotiv? Dieses lässt sich mit den folgenden drei Fragen herausfinden, um den passenden Beratungsumfang bestimmen zu können. Schließlich soll das Ergebnis ein maßgeschneidertes Konzept für Ihr Vermögen sein.

Als unabhängiger Finanzberater biete ich Ihnen verschiedene Beratungsleistungen auf Honorarbasis an. Angefangen von der Anlageberatung über Vermögensberatung bis hin zur Vermögensverwaltung – jeweils mit optionalen Zusatzleistungen wie Produkt-, Erbfallanalyse und Notfallordner.

Im Fokus steht die individuelle Beratung. Es erfolgt kein Verkauf von Finanzprodukten. Als Honorarberater kann ich Ihnen sämtliche Vor- und Nachteile der verschiedenen Möglichkeiten neutral und transparent aufzeigen. Dadurch kommen Sie in den Genuss einer wirklich unabhängigen Finanzberatung. Folglich können Sie selbst die für Sie richtige Entscheidung treffen.

Auch bei der Produktauswahl bin ich vollkommen unabhängig. Diese sind zudem immer provisionsfrei und daher sehr günstig. Zudem bespreche ich mit Ihnen auch wichtige Angelegenheiten aus den Bereichen Recht und Steuern. Bei Bedarf empfehle ich Ihnen Juristen oder Steuerberater aus meinem Netzwerk.

Gefällt das Ihnen? Dann vereinbaren Sie jetzt Ihr Kennenlerngespräch!

Ich freue mich auf Sie.

Stefan Kemmler

Als unabhängiger Finanzberater werde ich ausschließlich von Ihnen per Honorar vergütet, da ich keine Provisionen erhalte. Daher kann ich Ihnen zusichern, dass die Beratung nur auf Ihre Ziele ausgerichtet ist.

Finden Sie zu Ihrer passenden Geldanlage.

Gehen Sie entspannt in Ihren Ruhestand.

Genießen Sie Freiheit durch Partnerschaft.

Als Honorar-Finanzanlagenberater werde ich ausschließlich von Ihnen per Honorar vergütet, da ich keine Provisionen erhalte. Somit bin ich ein echter Honorarberater.

Da ich keine Vertragsbeziehungen zu Banken, Fondsanbietern und Maklerpools unterhalte, kann ich Ihnen 100%ige Unabhängigkeit garantieren.

Vor vielen Jahren habe ich mich auf Anlageberatung mit ETFs, Vermögensberatung für 50plus und Vermögensverwaltung spezialisiert.

Ich bin Finanzanlagenfachmann (IHK), Zertifizierter Berater für Indexprodukte (IFH) und Zertifizierter Spezialist für Ruhestandsplanung (FH).

Ich verfolge eine wissenschaftlich fundierte Anlagephilosophie nach Buy & Hold und empfehle ETFs, damit Ihr Vermögen sicher und rentabel angelegt wird.

Meine Honorare sind pauschal statt prozentual. Das führt zu Fairness, Planungssicherheit, Rentabilität, Transparenz und Unabhängigkeit.

Ihr gesamtes Vermögen immer im Blick – auf Knopfdruck, egal wo, egal wann. Das manuelle Führen einer Excel-Tabelle ist ab sofort Geschichte.

Für rechtliche und steuerliche Angelegenheiten habe ich mir ein bundesweites Netzwerk aus spezialisierten Rechtsanwälten und Steuerberatern aufgebaut.

Sprechen Sie mit mir: über Sie.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDer Bereich Finanzen bildet das Fundament meiner Vermögensberatung. Denn er betrifft alles, was mit Ihrem Geld zu tun hat. Im Mittelpunkt stehen dabei Ihre persönlichen finanziellen Ziele. Zu Beginn der Ruhestandsplanung analysiere ich Ihre aktuelle finanzielle Situation sehr umfassend. Auf dieser Grundlage entwickle ich eine individuell auf Sie abgestimmte Strategie, mit der Sie Ihre Ziele erreichen können. Dabei betrachte ich nicht nur einzelne Aspekte, sondern stets Ihre gesamte finanzielle Lebenssituation. Mein Anspruch ist es, komplexe Zusammenhänge für Sie verständlich und nachvollziehbar aufzubereiten, damit Sie fundierte Entscheidungen treffen können.

Der rechtliche Bereich umfasst insbesondere den Punkt Vollmachten & Verfügungen. Für stetige Selbstbestimmung sind Dokumente wie Vorsorgevollmacht, Patientenverfügung und Testament von besonderer Bedeutung.

Natürlich werden Steuern in Ihrer Strategie berücksichtigt. Dazu zählt nicht nur die steuerliche Behandlung in dem Anlage- und Entnahmeprozess, sondern auch die steueroptimale Nachlassplanung.

ETFs sind sicher, da sie wie alle offenen Investmentfonds sog. Sondervermögen sind. Die Anteile werden getrennt von Anbieter und Bank gelagert. Daher sind sie im Falle einer Pleite der Bank oder Fondsgesellschaft geschützt.

ETFs streuen das Risiko, da sie die Wertentwicklung eines Börsenindex abbilden. Ein Börsenindex enthält bis zu mehrere Tausend Wertpapiere. Dadurch wird das Verlustrisiko im Vergleich zu einzelnen Wertpapieren gesenkt.

ETFs sind transparent, da den Indizes ein Regelwerk zugrunde liegt. Dadurch ist jederzeit bekannt, in welche Wertpapiere mit welcher Gewichtung investiert wird. Außerdem ist die Wertentwicklung in Echtzeit im Online-Banking sichtbar.

ETFs haben sehr geringe Kosten, da sie auf zwei wesentliche Kostentreiber verzichten. Es gibt kein aktives Fondsmanagement, das ständig Wertpapiere auswählt und handelt. Zudem werden keine Provisionen an Vertriebspartner gezahlt.

ETFs sind rentabel, da sie im Grunde einen wissenschaftlichen Investmentansatz verfolgen. Sie spiegeln die Marktrendite des jeweiligen Börsenindex anstatt auf bestimmte Wertpapiere zu spekulieren. Hinzu kommen die geringen Kosten.

ETFs können börsentäglich gehandelt werden. Das investierte Kapital ist demnach jederzeit - ausgenommen am Wochenende - verfügbar. Allerdings ist zu beachten, dass ein Engagement an der Börse eine langfristige Angelegenheit ist.

Das Herzstück unserer Zusammenarbeit ist mein Vermögenscockpit. Diese innovative Software ist weit mehr als nur ein Tool: Sie ist die wesentliche Schnittstelle zwischen Ihnen und mir. Damit rücke ich volle Transparenz in den Vordergrund – Sie haben jederzeit den Überblick über Ihr Vermögen, Dokumente und Nachrichten. Dadurch definiere ich Honorarberatung neu.

Depotinformationen

Sie haben immer Einblick in Ihr Depot und können den Depotstand, die Wertentwicklung, die Zusammensetzung, alle Transaktionen sowie Wertpapierinformationen ganz einfach tagesaktuell einsehen.

Vermögensübersicht

Um den Überblick über Ihr gesamtes Vermögen zu erleichtern, können Sie weitere Vermögenswerte einpflegen. Dies gilt für Bankkonten, Immobilien, Versicherungen als auch Schmuck, Kunst und Oldtimer.

Detailanalyse

Mit wenigen Klicks erfahren Sie, in welchen Ländern, Branchen und Unternehmen Sie mit welcher Gewichtung investiert sind und wie hoch die Aktien- und Liquiditätsquote an Ihrem Gesamtvermögen ist.

Dokumentenarchiv

Alle Dokumente, die Sie von mir erhalten, werden in einem Dokumentenordner gespeichert. Weitere Dokumente, wie z.B. Personalausweis, Vollmachten, etc. können Sie digital hinterlegen.

Kommunikation

Die Nachrichtenfunktion bietet schnelle und unbürokratische Kommunikation - wie Sie es von Messenger-Diensten gewohnt sind. Diese wird sicher verschlüsselt und revisionssicher archiviert.

Datensicherheit

Alle Daten liegen in einem Hochsicherheitsrechenzentrum bei der DATEV in Nürnberg. Die Server sind nach modernster Technik gesichert und alle Daten verschlüsselt abgespeichert.

Zu Beginn erhalten Sie Ihre persönlichen Analysedokumente mit einer Unterlagencheckliste. Diesen füllen Sie zu Hause in aller Ruhe aus und stellen die benötigten Unterlagen zusammen.

Als nächstes führen wir ein Analysegespräch. In diesem laden wir Ihre Analysedokumente datenschutzsicher in das Vermögenscockpit hoch und besprechen diese ausführlich.

Ihre Antworten und Unterlagen werte ich aus und erstelle Ihr persönliches Anlagekonzept oder Ihre persönliche Ruhestandsplanung. Sollte ich weitere Fragen haben, komme ich telefonisch oder per E-Mail auf Sie zu.

Die Anlageberatung oder Vermögensberatung dauert in der Regel bis 1,5 Stunden. Ich präsentiere Ihnen das von mir erstellte Anlagekonzept oder die erstellte Ruhestandsplanung. Danach erhalten Sie Ihre persönlichen Beratungsdokumente per E-Mail.

Innerhalb 14 Tage nach dem Beratungsgespräch führen wir eine Nachbesprechung. Ich beantworte Ihre Fragen und wir besprechen mögliche Anpassungswünsche.

Wenn Ihre Fragen beantwortet und Anpassungen besprochen sind, erfolgt die Umsetzung. Dazu zählt die Erteilung der Wertpapierorders, die Einrichtung des Freistellungsauftrags und der Depotvollmacht.

In der proaktiven Vermögensverwaltung begleite ich Sie und Ihr Vermögen zugleich. Ihr Gewinn einer dauerhaften Begleitung ist: Freizeit, Orientierung und Zielerreichung.

Sprechen Sie mit mir: über Sie.

Fast alle Finanzberater werben damit, dass sie unabhängig wären. Das begründen sie damit, dass sie auf eine Vielzahl von Produkten zurückgreifen und somit das Beste für den Kunden heraussuchen können. Das ist vollkommener Unsinn! Zum einen gibt es Anbieter, die nicht mit Finanzberatern zusammenarbeiten. Dadurch fallen diese bei der Produktrecherche raus. Zum anderen erfolgt die Vergütung des Beraters erst nach einer Vermittlung. Daher muss der angeblich unabhängige Finanzberater ein Produkt verkaufen, um Geld zu verdienen. Tut er das nicht, arbeitet er kostenlos. Um dies zu vermeiden, werden oft Gründe gesucht, um ein Produkt zu platzieren – auch dann, wenn bereits alles in bester Ordnung ist.

Apropos kostenlos: Die Zunft der Finanzberater wirbt gerne mit „kostenloser Finanzberatung“. Das entspricht nicht der Wahrheit, was sich schon aus dem gesunden Menschenverstand ergibt. Würden Sie einer Tätigkeit ohne Entlohnung nachgehen? Ehrenamt ausgenommen wohl kaum. Finanzberater auch nicht, da sie keinen karitativen Unternehmenszweck verfolgen. Richtig ist nur, dass keine Kosten entstehen, wenn kein Produkt abgeschlossen wird. Das ist jedoch nicht das Ziel des Finanzberaters. Wird ein Vertrag abgeschlossen, war das Verkaufsgespräch nicht kostenlos. Zwar wird der Finanzberater von dem Produktanbieter bezahlt, jedoch fällt dieses Geld nicht vom Himmel.

Die Finanzierung erfolgt über den Vertrag und somit durch den Kunden. Nur weil man das nicht direkt merkt und keine Überweisung an den Berater tätigt, ist es nicht kostenlos. Im Gegenteil. Die Provisionen sind oft sehr hoch. Mitunter um die Kundengespräche, in denen kein Abschluss erfolgt ist, zu subventionieren.

Wenn Sie eine unabhängige Finanzberatung erhalten wollen, dann sollten Sie einen Finanzberater konsultieren, der ausschließlich auf Honorarbasis tätig ist. Dadurch ist sichergestellt, dass er kein Interesse daran hat, Ihnen etwas zu verkaufen. Zwar kostet die Beratung unabhängig von einem Vertragsabschluss Geld, jedoch ist das Ergebnis in Ihrem Sinne.

Finanzberater, die auf Honorarbasis arbeiten, werden umgangssprachlich als Honorarberater bezeichnet. Da diese Bezeichnung keiner Regulatorik unterliegt, sollten sich im Vorfeld über die Zulassung des Honorar-Finanzberaters informieren. Diese lauten:

Prüfen Sie dafür das Impressum der Website des jeweiligen Finanzberaters und die gesetzlich vorgeschriebene Erstinformation. Finden Sie hingegen Zulassungen wie Versicherungsmakler, Versicherungsvermittler, Finanzanlagenvermittler so ist derjenige ein Verkäufer und kein Berater – auch wenn Gegenteiliges behauptet wird.

Klassische Finanzberater sind meist Angestellte bzw. Handelsvertreter für Banken und Finanzvertriebe oder selbstständig tätig. Alle müssen allerdings die Finanzprodukte ihrer Arbeit- bzw. Auftraggeber oder Kooperationspartner auf Provisionsbasis verkaufen und sind daher nicht neutral in der Beratung.

Versicherungsvertreter sind selbstständige Handelsvertreter, die entweder nur für eine oder bestimmte Versicherungsgesellschaften tätig sind. Sie sind im Auftrag der jeweiligen Versicherungsgesellschaft tätig, haben nur eine eingeschränkte Anbieter- und Produktauswahl und erhalten für die Vermittlung von Versicherungsverträgen Provisionen. Beispiele für Versicherungsvertreter sind:

Versicherungsmakler sind selbstständig tätig und arbeiten mit einer Vielzahl von Versicherungsgesellschaften zusammen. Diese sind im Auftrag des Kunden tätig, haben ein große Anbieter- und Produktauswahl und erhalten für die Vermittlung von Versicherungsverträgen ebenfalls Provisionen. Beispiele für Versicherungsmakler sind:

Finanzanlagenvermittler sind entweder selbstständige Handelsvertreter oder selbstständig tätig und arbeiten mit einem oder einer Vielzahl von Finanzinstituten und Finanzdienstleistern zusammen. Diese sind entweder im Auftrag des Finanzinstitutes bzw. Finanzdienstleisters oder des Kunden tätig. Die Anbieter- und Produktauswahl ist eingeschränkt oder vielfältig. Die Vergütung erfolgt meistens durch Provision, manchmal gegen Honorar oder aus einer Kombination von beidem. Beispiele hierfür sind:

Unabhängige Finanzberater hingegen arbeiten autark gegen Honorar und sind keinen Anbietern verpflichtet. Sie können auf alle Finanzprodukte am Markt zurückgreifen. Daher sind sie zu 100% unabhängig und beraten ausschließlich im Sinne ihrer Kunden. Nachfolgend finden Sie die Arten mit Erläuterungen.

Versicherungsberater sind ebenfalls selbstständig tätig und arbeiten nicht unbedingt mit Versicherungsgesellschaften zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Versicherungsangeboten am Markt beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Honorar-Finanzanlagenberater sind selbstständig tätig und arbeiten nicht unbedingt mit Finanzinstituten bzw. Finanzdienstleistern zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Anlagemöglichkeiten am Markt gemäß dem Umfang ihrer Zulassung beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Honorar-Anlageberater sind selbstständig tätig und arbeiten nicht unbedingt mit Finanzinstituten bzw. Finanzdienstleistern zusammen. Diese sind ausschließlich im Auftrag des Kunden tätig, können zu allen Anlagemöglichkeiten am Markt gemäß dem Umfang ihrer Zulassung beraten und erhalten für die Beratung ein Honorar, da sie einem strikten Provisionsannahmeverbot unterliegen.

Gesamtanzahl in Deutschland, Stand 01.01.2025

Die Höhe der Provision können Sie selbst ausrechnen. Bei Versicherungen bzw. Altersvorsorgeprodukten (Rentenversicherungen) beträgt sie bei deutschen Versicherern 2,5% auf die Beitragssumme. Wenn Sie einmalig 500.000€ in eine sofortbeginnende Rentenversicherung einzahlen, sind das 12.500€. Sparen Sie hingegen monatlich 1.000€ für 20 Jahre, beträgt die Beitragssumme 240.000€, macht also 6.000€. Hinzu kommen noch Bestandsprovisionen, die je nach Versicherungen und Tarif variieren.

Die Höhe der Provision bei einer Geldanlage mit Investmentfonds entspricht dem sog. Ausgabeaufschlag. Der beträgt bis zu 5% auf die Anlagesumme. Macht bei einer Geldanlage i.H.v. 500.000€ also bis zu 25.000€. Bei einem Fondssparplan mit 1.000€ Sparrate pro Monat über 20 Jahre bis zu 12.000€. Hier kommen ebenfalls noch Bestandsprovisionen hinzu, die je nach Fonds variieren.

Das Beratungshonorar für Versicherungen und Geldanlage liegt in der Regel zwischen 150€ und 250€ pro Stunde.

Das Betreuungshonorar für eine Geldanlage ist entweder ein monatliches Pauschalhonorar von mehreren Hundert Euro oder ein prozentuales Honorar bezogen auf den durchschnittlichen Depotwert, das im Durchschnitt bei 1% pro Jahr liegt.

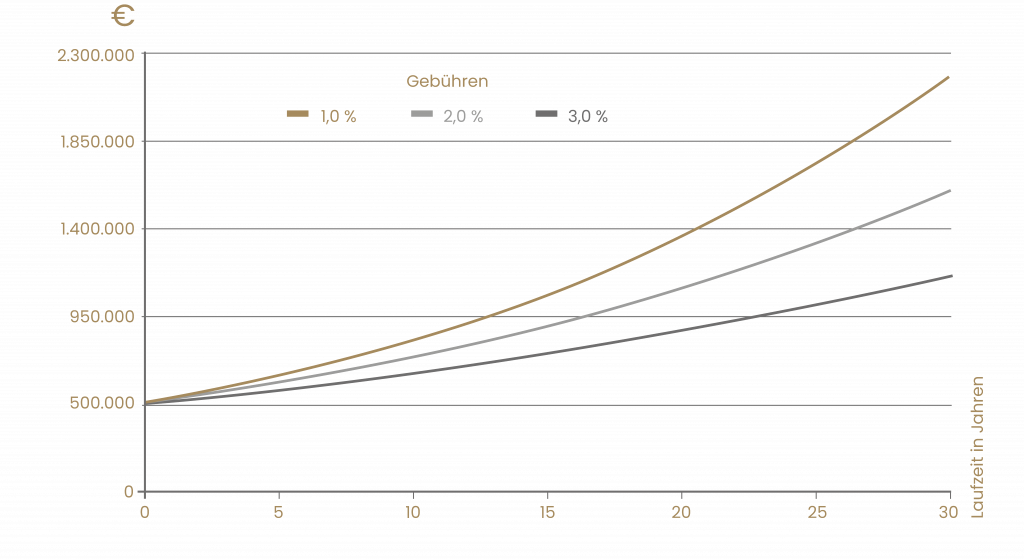

Aufgrund des Zinseszinseffekt haben Kosten einen enormen Einfluss auf den Endwert des angelegten Vermögens. Die nachfolgend Grafik zeigt den massiven Unterschied zwischen geringen und hohen Kosten. Bei der Geldanlage gilt: Der Gewinn liegt im Einkauf.

Gute Honorarberater haben sich auf einen Bereich spezialisiert, wie man es von Ärzten oder Rechtsanwälten kennt. Wer alles macht, macht alles meist nicht richtig.

Das ist richtig und wie bei jeder anderen Dienstleistung üblich. Eine Beratung bei einem Rechtsanwalt kostet auch unabhängig von einer Klage bei Gericht Geld oder die Inspektion in einer KFZ-Werkstatt, selbst wenn nichts repariert werden muss.

Auch das ist korrekt. Jede erbrachte Dienstleistung kostet Geld. Klassische Finanzberater erhalten hingegen Bestandsprovisionen, die weiteren Service vergüten. Demnach sind zusätzliche Leistungen mitnichten kostenlos.

Tatsächlich ist es schon vorgekommen, dass sog. Honorarvermittler – nicht zu verwechseln mit Honorarberater – Kunden utopische Honorare in Rechnung gestellt haben, sodass die Verbraucherzentrale tätig geworden ist. Seriöse Honorarberater berechnen für eine Geldanlageberatung einen unteren bis mittleren vierstelligen Betrag. Bei klassischen Finanzberatern ist die Provision schnell fünfstellig, da der Ausgabeaufschlag auf Fonds bis zu 5% der Anlagesumme beträgt.

Richtig ist, dass es bei Honorarberatern keine sog. Stornohaftungszeit wie bei klassischen Finanzberatern gibt. Letztere erhalten ihre Provision vorschüssig – quasi wie ein Kredit von der jeweiligen Versicherungsgesellschaft. Die Provision ist erst vollständig verdient, wenn der vermittelte Vertrag mindestens fünf bis acht Jahre bestanden hat. Kündigt der Kunde seine Rentenversicherung innerhalb dieses Zeitraums, muss der Finanzberater die erhaltene Provision anteilig zurückbezahlen. Da die vorschüssige Provision gleichmäßig auf die ersten Vertragsjahre verteilt wird, hat der Kunde natürlich auch nur anteilig bezahlt. Da die Provision in aller Regel um ein Vielfaches höher als ein Honorar ist, läuft dieses Argument ins Leere.

Fast alle Finanzberater, die sich als Honorarberater bezeichnen, sind in Wahrheit keine Honorarberater, da sie eine Zulassung als Finanzanlagenvermittler und/oder Versicherungsmakler haben. Damit sind diese berechtigt, Provisionen einzunehmen.

Manche Honorarberater berechnen für die Vermittlung ein Honorar zwischen 5 und 7% bezogen auf die Anlage- oder Beitragssumme. Das ist wie eine Provision zu sehen, da das Honorar an einen Vermögenswert anstatt einer Leistung mit entsprechendem Aufwand gekoppelt ist.

Nahezu alle Honorarberater berechnen für die laufende Betreuung ein prozentuales Honorar i.H.v. beispielsweise 1% pro Jahr auf den Vermögenswert. Das hat ebenfalls Provisionscharakter, da sich das Honorar sowohl durch positive Rendite als auch weiteren Einzahlungen erhöht - jedoch ohne dass eine Mehrleistung erbracht wurde.

Für die technische Infrastruktur und Honorarabrechnung arbeiten 99% aller Honorarberater mit Maklerpools wie Fondsfinanz, Fondskonzept, Fondsnet, Honorarkonzept oder Netfonds zusammen. Problematisch daran ist, dass Maklerpools nicht unabhängige Vertriebsstrukturen sind. Dadurch verliert der Honorarberater seine Neutralität.

Durch die Zusammenarbeit mit einem Maklerpool oder einem Verbund für Honorarberater geht die Zusammenarbeit mit nur bestimmten Banken einher. Die Favoriten sind FIL Fondsbank GmbH (FFB), FNZ Bank SE und Fondsdepotbank (gehört zu FNZ). Abgesehen davon, dass es sich bei diesen drei um die "Haus und Hof Banken" der typischen Finanzindustrie handelt, hat der Kunde ggf. erhebliche Nachteile beim ETF-Handel.

Honorar-Finanzanlagenberater, Honorar-Anlageberater und Versicherungsberater unterliegen einem strikten Provisionsannahmeverbot. Dies wird jährlich von einem Wirtschaftsprüfer kontrolliert.

Honorarberatung bedeutet: Zeit gegen Geld. Daher berechnen echte Honorarberater ein Stunden- oder Pauschalhonorar. Das gilt sowohl für die Beratung als auch die laufende Betreuung. Das führt zu Transparenz und Messbarkeit des vereinbarten Leistungsumfangs.

Die Königsklasse der Unabhängigkeit ist, wenn der Honorarberater eine eigene technische Infrastruktur durch entsprechende digitale Tools vorhält und damit seine Prozesse vollkommen eigenständig steuert.

Durch eine eigene technische Infrastruktur geht eine freie Bankenwahl einher. So ist für den Kunden sichergestellt, die günstigsten Bankkonditionen - auch z.B. bei Neobrokern wie Scalable Capital, Trade Republic oder Smartbroker - zu erhalten. Das ist wichtig, da Handelskosten Einfluss auf die Rendite haben.

Bei der Suche nach einem echten Honorarberater stößt man schnell auf den Bundesverband unabhängiger Honorarberater gemeinnütziger e.V. Dieser steht zum wiederholten Male auf der Warnliste Geldanlage der Stiftung Warentest (Finanztest), da Kundenanfragen auffallend häufig bei der Deutsche Honorarberatung GmbH landen. Der dortige Geschäftsführer Christian Hagemann hat diesen Verein vor Jahren mitgegründet.

Finanzberatung ist ein allgemeiner Oberbegriff für eine Beratungsleistung zu Finanzthemen wie Altersvorsorge, Finanzplanung, Finanzierungen, Geldanlage und Versicherungen.

Die Anlageberatung konzentriert sich ausschließlich auf das Thema Geldanlage. In Abhängigkeit des Anlageziels und Risikoprofils wird eine Anlagestrategie mit geeigneten Finanzprodukten wie Aktien, Anleihen oder Fonds (inkl. ETFs) entwickelt. Demzufolge steht eine konkrete Produktempfehlung für die Anlageentscheidung im Fokus.

Die Vermögensberatung hingegen betrachtet die gesamte finanzielle Situation. Dabei werden nicht nur eine Geldanlage, sondern auch Themen wie Liquiditätsrechnung und -planung, Risikomanagement sowie rechtliche und steuerliche Aspekte berücksichtigt. Demnach steht eine ganzheitliche Vermögensstrategie im Vordergrund.

Eine Finanzberatung ist sowohl für Berufstätige (Angestellte, Freiberufler, Selbstständige, Unternehmer) als auch Privatiers bzw. Rentner sinnvoll. Während für Berufstätige der Vermögensausbau für den Ruhestand im Vordergrund steht, liegt der Fokus von Privatiers bzw. Rentnern auf der Vermögensnutzung im Ruhestand. In diesem Zusammenhang wird ein individuelles Finanzkonzept von dem Finanzberater erarbeitet, durch das der Kunde seine Ziele erreichen kann.

Ein unabhängiger Finanzberater unterstützt seine Kunden bei sämtlichen finanziellen Angelegenheiten. Er berät beispielsweise zu Risikoabsicherung, Vermögensaufbau und Geldanlage. Im Fokus steht fast immer ein sorgenfreier Ruhestand. Weitere Ziele wie z.B. die Ausbildungsfinanzierung der Kinder, ein Immobilienkauf oder die Absicherung von Hinterbliebenen können mit Hilfe eines Finanzberaters leichter erreicht werden. Dabei hat er das große Ganze im Blick und bezieht die Themenfelder Recht und Steuern in seine Beratung mit ein.

Ein unabhängiger Finanzberater ist an keine Produktanbieter gebunden und berät gegen Honorar. Dadurch bestehen keine Interessenkonflikte. Allerdings sind die meisten Finanzberater auf Provisionsbasis tätig und daher nicht unabhängig.

Einen unabhängigen Finanzberater erkennen Sie an seiner Zulassung wie Versicherungsberater und/oder Honorar-Finanzanlagenberater bzw. Honorar-Anlageberater. Die Zulassung steht in dem Impressum seiner Website und in der gesetzlich vorgeschriebenen Erstinformation. Alternativ können Sie in dem Vermittlerregister der IHK oder BaFin nachsehen.

Ein guter Finanzberater erfüllt neben seiner Unabhängigkeit durch Vergütung auf Honorarbasis und Ablehnung einer Zusammenarbeit mit Banken, Fondsgesellschaften sowie Maklerpools die folgenden Punkte:

Spezialisierung

Er sollte sich auf wenige Bereiche wie z.B. Anlageberatung mit ETFs, Vermögensberatung für 50plus und/oder Vermögensverwaltung spezialisiert haben.

Qualifikation

Der Finanzberater kann eine auf seine Spezialisierung bezogene Qualifikation durch Weiterbildungen und/oder Studium vorweisen.

Anlagephilosophie

Er verfolgt eine wissenschaftlich fundierte Anlagephilosophie nach „Buy and Hold“ und empfiehlt dafür ETFs.

Erfahrung

Der Finanzberater hat langjährige Erfahrung in seiner Spezialisierung.

Referenzen

Er hat viele positive Referenzen auf Google oder Bewertungsportalen wie ProvenExpert und WhoFinance.

Pressearbeit

Der Finanzberater ist regelmäßig in der Presse als Experte gefragt – sei es durch Fachartikel und/oder Interviews.

Transparenz

Er schließt eine schriftliche Honorarvereinbarung mit dem Kunden, aus der der Leistungsumfang, die Höhe des Honorars und Zahlungsmodalität transparent hervorgehen. Transparenz bedeutet an dieser Stelle auch, dass das Honorar in einem angemessenen Verhältnis zum Leistungsumfang steht.

Datenschutz

Der Finanzberater tauscht mit dem Kunden Dokumente, die vertrauliche Informationen enthalten, datenschutzsicher mittels Passwortverschlüsselung und/oder einem geschlossenen System, dessen Server sich idealerweise in Deutschland bzw. Europa befinden, aus. Außerdem stellt er dem Kunden eine Datenschutzerklärung vorab zur Verfügung, aus der u.a. hervorgeht, wo Kundendaten gespeichert und verwendet werden.

Fragen

Er möchte viel über den Kunden erfahren. Dafür nutzt der Finanzberater z.B. einen umfangreichen Fragebogen als Grundlage für ein persönliches Gespräch, um die Gedanken hinter den Antworten zu verstehen. Er fragt also viel und hört viel zu. Erst danach beginnt der Finanzberater mit seiner individuellen Ausarbeitung.

Zeit

Der Finanzberater nimmt sich bei und durch Analyse, Ausarbeitung, Anlageberatung, Nachbesprechung und Umsetzung viel Zeit für den Kunden.

Freiheit

Er erstellt eine Strategie und Anlageempfehlung, die dem Kunden die Freiheit gewährt, sich zukünftig entweder alleine oder gemeinsam mit dem Finanzberater um die entsprechende Geldanlage oder das gesamte Vermögen zu kümmern.

Dokumentation

Der Finanzberater dokumentiert die Beratung sowohl per Aufzeichnung bei einer Online-Finanzberatung als auch in jedem Fall schriftlich, wann, wo und was besprochen bzw. empfohlen wurde.

Anlageberatung

Eine Anlageempfehlung mit konkreten ETFs auf Basis Ihres Anlageziels und Risikoprofils sowie Empfehlung einer Depotbank.

Vermögensberatung

Ein verständlicher Fahrplan, der Ihnen aufzeigt, mit welchen finanziellen Maßnahmen Sie die Wahrscheinlichkeit erhöhen können, das Leben zu leben, wie Sie es sich vorstellen. Dies schließt eine Anlageempfehlung mit konkreten ETFs auf Basis Ihres Anlageziels und Risikoprofils sowie Empfehlung einer Depotbank für Ihr liquides Vermögen mit ein. Gleichzeitig werden Risiken minimiert, die Ihnen und Ihre Hinterbliebenen teuer zu stehen kommen können.

Nein. Diese erfolgt ausschließlich durch meine Kooperationspartner (Steuerberater/Rechtsanwälte).

Die Beratung führe ich online per Video-Konferenz durch.

Ja. Sie erhalten direkt nach der Finanzberatung zwei PDFs – das Anlagekonzept oder die Ruhestandsplanung und das E-Book „Wissensvermittlung“.

Anlageberatung inkl. Anlagekonzept: ab 3.570,- EUR einmalig

oder

Vermögensberatung inkl. Ruhestandsplanung: ab 5.950,- EUR einmalig

optional

Vermögensverwaltung: 595,- EUR monatlich

Alle Honorare verstehen sich inklusive der gesetzlichen Mehrwertsteuer.

Sprechen Sie mit mir: über Sie.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen